Last Updated on mars 27, 2022 by Talium

En France, le DEEP (Dispositif Électronique d’Enregistrement Partagé) permet aux sociétés par action de transcrire leurs mouvements de titres sur un registre décentralisé (e.g. blockchain). Cela simplifie le processus et permet d’économiser les frais d’intermédiation liés à la tenue de compte / conservation.

Définissons le Dispositif Électronique d’Enregistrement Partagé et les mouvements de titres

Le monde de la fintech regroupe des termes très variés. Afin de comprendre au mieux le sujet dans lequel nous nous situons dans cet article, nous vous proposons quelques définitions.

Les blockchains & DLT, parents du Dispositif Électronique d’Enregistrement Partagé

Le terme DEEP (Dispositif Électronique d’Enregistrement Partagé) a été utilisé pour la première fois en 2016 dans l’article 2 de l’ordonnance n° 2016-520 du 28 avril 2016 relative aux bons de caisse. Il s’agit de l’ordonnance “Minibons” qui permet l’émission et la circulation d’instruments de dette sur une blockchain, ou technologie équivalente. La définition d’un DEEP ne se limite pas à une blockchain.

Le DEEP est une notion abstraite et agnostique des technologies servant à son implémentation, comme les DLT (Decentralized Ledger Technologies, ou technologies de registres distribués) dont la blockchain fait partie.

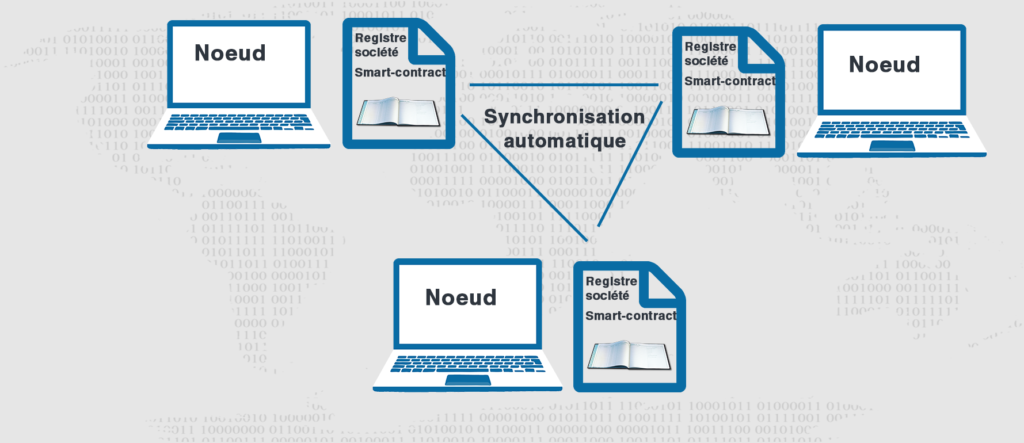

Un registre partagé est un registre inscrit et synchronisé sur plusieurs nœuds (ordinateurs) qui évolue avec des nouvelles données validées par le réseau, et qui ne peuvent jamais être supprimées.

La blockchain fait partie de la famille des DLT et est souvent nommée comme seul exemple, par raccourci.

Figure 1 : Fonctionnement d’un registre partagé

Le 24 décembre 2018, le décret n° 2018-1226 relatif à l’utilisation d’un Dispositif d’Enregistrement Électronique Partagé pour la représentation et la transmission de titres financiers et pour l’émission et la cession de minibons fait son apparition. Il reconnaît légalement la possibilité de digitaliser les titres financiers non cotés sur un DEEP.

Le registre de mouvements de titres, élément indispensable aux sociétés par actions

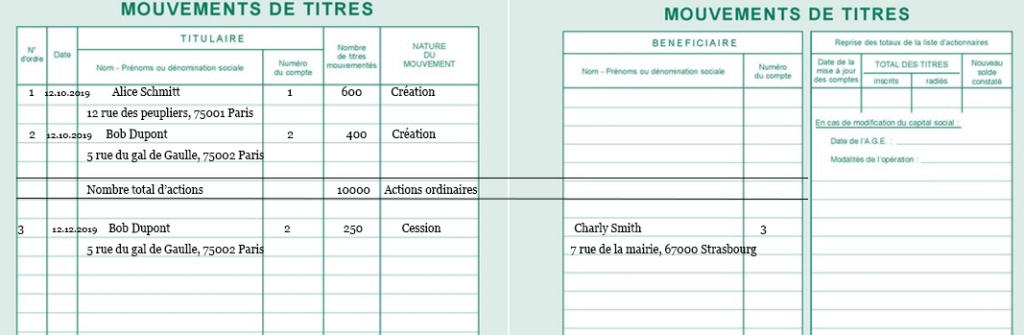

Le registre de mouvements de titres regroupe tous les transferts d’actions et/ou autres titres émis par une société (eg. BSA). Même si la loi ne prévoit pas de sanction en cas d’absence de ce registre, il reste néanmoins indispensable. En effet, le code du commerce français indique que le transfert de propriété d’une action ne peut être valide que si elle est inscrite dans un registre. À noter que la création de l’entreprise entraîne un premier mouvement d’attribution des actions aux premiers actionnaires.

Les informations suivantes doivent apparaître pour chaque mouvement :

- La date de l’opération ;

- Les noms, prénoms et domicile de l’ancien et du nouveau titulaire des titres (ou dénomination sociale, numéro d’identification et siège pour les personnes morales), en cas de transfert ou en cas de conversion de titres au porteur en titres nominatifs (à noter que dans ce cas précis, le titulaire ne change pas) ;

- La valeur nominale et le nombre de titres transférés ou convertis. Toutefois, lorsque ces titres sont des actions, le capital social et le nombre de titres représenté par l’ensemble des actions de la même catégorie peuvent être indiqués en lieu et place de leur valeur nominale ;

- Le cas échéant, si la société a émis des actions de différentes catégories (eg. actions normales et actions de préférence) et s’il n’est tenu qu’un seul registre des actions nominatives, la catégorie et les caractéristiques des actions transférées ou converties ;

- Un numéro d’ordre affecté à l’opération.

Ce registre peut être sous forme papier, fichier numérique (eg. ‘Excel’) ou une base de données quelconque ; et depuis l’ordonnance ‘minibons’ sur un DEEP, telle une blockchain.

Figure 2 : Exemple de registre de mouvements de titres.

Pourquoi est-il préférable de passer par le DEEP pour l’enregistrement des mouvements de titres ?

Les principaux avantages reposent sur la réduction des intermédiaires et in fine, des coûts.

Coût et rapidité

En général, la société peut décider de détenir ses titres au porteur ou au nominatif (administré ou pur). Dans le cas de la détention de titres au porteur ou au nominatif administré, cela nécessite de passer par un intermédiaire financier, le teneur de compte-conservateur (TCC) qui facture des droits de garde.

Dans le cas d’une détention au nominatif pur, c’est la société qui détient le registre.

La tenue de registre sur un DEEP permet souvent d’accélérer le processus de transfert d’actions (cession / acquisition). Le DEEP permet également de se passer d’intermédiaires financiers. Ainsi, la société peut faire le choix de détenir ses titres au nominatif pur et gérer avec facilité son registre.

Liquidité ou fractionabilité

La liquidité est le fait de pouvoir acheter ou vendre un actif sans en affecter son prix.

Ce n’est pas le DEEP en lui-même qui apporte la liquidité, mais l’ouverture au marché mondial, dû à la disponibilité du DEEP sur internet. Les actifs peuvent facilement être fractionnés. Ainsi certains types d’investissement habituellement réservés aux grands investisseurs (e.g immobilier) sont désormais disponibles à d’autres catégories d’investisseurs.

Qualité et traçabilité des données transactionnelles

La blockchain est complètement transparente, cela signifie que les données peuvent être vérifiées à tout moment. Elle permet d’avoir des indicateurs financiers en temps réel grâce à des outils comme glassnode. De par son caractère immuable et non répudiable, la blockchain permet une traçabilité constante des données. L’utilisation du DEEP permet de lutter contre le blanchiment d’argent et le financement du terrorisme. Nous pouvons prendre l’exemple de Chain Analysis qui permet entre autres, de suivre chaque transaction.

Automatisation

Grâce à la technologie des Smart Contracts, permise par la blockchain, la vérification des règles de transférabilité d’un actif peuvent être automatisées. Ceci réduit des coûts de conformité liés aux réglementations et contrats auxquels sont soumis les actifs. Cette automatisation prévient des risques systémiques tels les risques de contrepartie et ce sans chambre de compensation. C’est le code qui permet le transfert de l’action uniquement si le paiement est bien reçu. Le DEEP permet ainsi de se séparer d’un second intermédiaire, ce qui entraîne une réduction des coûts.

Conformité

Les lois qui entourent les nouvelles technologies évoluent rapidement et partout dans le monde. Il est important de choisir la technologie qui permet une conformité constante. La plateforme Talium Assets vous propose une infrastructure vous permettant de configurer les règles de conformité liées à votre secteur, AML, LCB-FT, pacte d’actionnaires, etc. Grâce à ce système, vous êtes assurés d’être 100% conforme, à chaque instant.

Références

Minibons, titres financiers et blockchain, Mathias avocats

Ordonnance blockchain sur la transmission d’actifs financiers, Marie-Adélaïde de Montlivault-Jacquot

Le registre des mouvements de titres en SA et SAS, Pierre Facon